Снижение процентной ставки по кредиту Сбербанка чаще всего применяется относительно ипотеки, однако при определенных условиях можно попробовать добиться снижения ставки и по другим продуктам, за исключением кредитных карт. Рассмотрим систему подробнее.

Снижение процентной ставки по кредиту Сбербанка чаще всего применяется относительно ипотеки, однако при определенных условиях можно попробовать добиться снижения ставки и по другим продуктам, за исключением кредитных карт. Рассмотрим систему подробнее.

Подробнее про снижение процентной ставки

Уменьшить процент по кредиту в Сбербанке достаточно сложно по вполне понятной причине – банк не хочет терять свой уровень доходов, вероятно уже заложенный в балансе компании. Как следствие, добиться понижения ставки можно только при наличии очень веских доказательств и реальной угрозы в том, что, если ставка не будет снижена, клиент просто не сможет обслуживать долг так же своевременно, как и раньше.

Отдельно нужно отметить тот факт, что ставка скорее всего будет снижена только до некоего минимально возможно на момент обращения клиента уровня, но не ниже существующих предложений.

Кто может рассчитывать на пересмотр условий

Как было сказано выше, снизить процент по кредиту в Сбербанке смогут далеко не все лица, а только те, которые имеют очень уважительные причины. К таковым можно отнести:

- Людей, потерявших трудоспособность и физически не способных обслуживать кредит в прежнем объеме.

- Лиц, которые были призваны в армию.

- Сотрудников различных компаний, уровень дохода которых сильно уменьшился сравнительно с тем, каким он был на дату оформления кредита.

- Заемщиков, которые уже после оформления кредита вышли в декрет или отправились в отпуск по уходу за ребенком.

В теории, любой человек может попробовать добиться снижения ставки по кредиту, если на то есть основания. Причем основанием может стать даже сам факт того, что общие ставки по кредитам снизились (для новых клиентов).

Как снизить процентную ставку по кредиту в Сбербанке

Снижение процентной ставки по действующему кредиту – это достаточно долгий процесс, в рамках которого финансовое состояние клиента заново оценивается, а причины обращения внимательно рассматриваются сотрудниками банка.

Однако если в конечном итоге ставка все же будет снижена, это сполна компенсирует все возможные неудобства.

Что потребуется

Для того, чтобы снизить процентную ставку (данная процедура также известна как реструктуризация), нужно будет подготовить следующий пакет документов:

- Паспорт заявителя-заемщика (копия).

- Справка о доходах за последние 3 месяца. Это может быть как стандартная 2-НДФЛ, так и иной аналогичный документ.

- Документы, подтверждающие трудоустройство клиента. Чаще всего в таком качестве выступает копия трудовой книжки.

- Документы, подтверждающие тот факт, что клиент имеет уважительную причину для снижения процентной ставки. Это может быть:

- Справка о нетрудоспособности.

- Копия приказа о значительном снижении заработной платы.

- Свидетельство о рождении ребенка и так далее.

Пошаговые действия

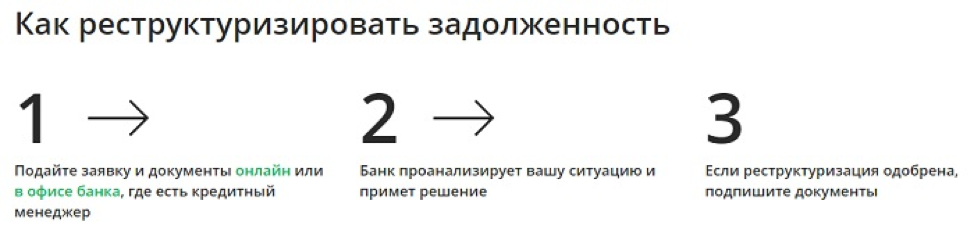

Для того, чтобы снизить процентную ставку нужно выполнить следующие действия:

- Подготовить полный пакет документов, по перечню, представленному выше.

- Составить онлайн заявление или обратиться с аналогичным вопросом в отделение банка.

- Предоставить все запрошенные документы.

- Дождаться решения банка.

- Если решение положительное, подписать дополнительное соглашение, которое будет вносить изменения в кредитный договор.

Сроки рассмотрения

Точных сроков рассмотрения, которых банк должен придерживаться, не существует. Каждая подобная заявка рассматривается в индивидуальном порядке. Если с документами все нормально, и они предоставляются в полном объеме по первому требованию менеджера компании, то решение, скорее всего, будет принято в течение 1 месяца или раньше.

В противном случае рассмотрение может затянуться и на полгода.

Поможет ли рефинансирование

Однозначно поможет. Рефинансирование отличается от реструктуризации только тем, что клиент не изменяет условия действующего кредитного договора, а получает новый кредит (с новыми условиями) для погашения старого. Чаще всего таким образом клиент меняет банки, так как значительно проще получить рефинансирование в другом банке, чем в собственном. Однако следует учитывать тот факт, что любая финансовая организация с подозрением относится к тем лицам, которые просят рефинансирования, особенно когда это далеко не первая просьба. Чаще всего банки даже придерживаются определенной солидарности и отказываются предоставлять более одного рефинансирования к конкретному кредитному продукту. Например, можно оформить ипотечный кредит и через несколько месяцев или лет запросить рефинансирования. Скорее всего такая заявка будет одобрена. Но если он попросит рефинансирования еще раз, вероятно последует отказ. Впрочем, все это очень индивидуально.

Возможные причины отказа

Основная причина для отказа – отсутствие уважительных причин для снижения процентной ставки. Кроме того, иногда отказывают и потому, что клиент не выполняет все условия кредитного договора (это тоже важно) и, что вполне логично, банк не хочет идти на уступки клиенту, который и так уже является проблемным. Также отказать могут из-за того, что заявитель требует слишком многого. Например, стандартная ставка по кредиту составляет 15% годовых. У клиента этот показатель находится на уровне 18% годовых, так как на момент оформления – это была минимально возможная ставка. Банк, при условии выполнения всех требований, может согласиться снизить ставку по договору до 15% но ни в коем случае не даст согласие на снижение ставки до уровня 10% годовых.

Дальнейшие действия

Если причина действительно является уважительной, но банк решил отказать в снижении процентной ставки, можно:

- Собрать больше документов, доказывающих, что запрос клиента на самом деле является важным для него и для банка. Можно упирать на тот факт, что если ставку не снизят, будет возникать задолженность, ведь клиент просто не может платить столько же, сколько и раньше.

- Обратиться в другой банк за рефинансированием. Нередко получить кредит на погашение уже существующего займа значительно проще, чем внести изменения в действующий договор.

Часто задаваемые вопросы

Снижение ставки по кредиту в Сбербанке, во-первых, связано с многочисленными проблемами и имеет большое количество особенностей, а во-вторых, информации об этой процедуре очень мало. Банк по вполне понятным причинам не собирает упрощать для своих клиентов возможность снизить уровень дохода для финансовой организации. Потому вопросов тут много, а вот ответы можно получить только при личном обращении к менеджеру. И то, не всегда.

Является ли услуга снижения процентной ставки платной?

Нет, данная возможность предоставляется бесплатно, при условии, что банк вообще согласится вносить изменения в кредитный договор.

Можно ли запрашивать процент ниже минимально возможного?

Формально – можно. На практике, если на такой запрос нет никаких оснований, последует отказ.

Что делать, если нет документов, подтверждающих уважительную причину?

Банк откажет практически со 100% гарантией. Чтобы получить согласие обязательно нужно подтверждать все данные документально.

Произведут ли перерасчет процентов по новой ставке за прошлый период?

Нет. Новая ставка начнет действовать сразу после подписания дополнительного соглашения, однако данный документ не предусматривает никакого перерасчета.

Могут ли в результате рассмотрения заявки на снижение ставки ее наоборот повысить?

Могут захотеть повысить, особенно если действующая ставка и так ниже всех возможных пределов. Однако, если клиент не подпишет дополнительное соглашение о повышении ставки, банк ничего сделать не сможет.

Кто может подавать заявку на снижение ставки?

Только заемщик или его доверенное лицо (при условии наличия оформленной по всем правилам доверенности).

Можно ли в рамках снижения процентной ставки дополнительно изменить и другие условия договора?

Да, можно. Клиент может оставить заявку не только на снижение ставки, но и на увеличение срока действия договора, перерасчете процентов и так далее. Другое дело, что такое заявление могут не одобрить.

Вывод

Если у клиента есть возможность и повод снизить процентную ставку – этим обязательно нужно воспользоваться для того, чтобы меньше переплачивать по кредиту. Затягивать не стоит, ведь чем больше времени проходит, тем больше расходов несет клиент за счет того, что платит по кредиту по старой, высокой ставке, а не по новой, сниженной. Процедура снижения ставки достаточно сложна и не отличается короткими сроками рассмотрения, однако это один из немногих вариантов серьезно снизить нагрузку на семейный бюджет.

Поддержка в Telegram

Поддержка в Telegram +7(986)784-38-36

+7(986)784-38-36